閲覧ありがとうございます!!TOCです!!

はてさて今回は移動平均線について学んでいきますよぅ!!

移動平均線を学ぶことで

- 大まかな相場状況を一目で掴みやすくなる

- ダウ理論やグランビルの法則と組み合わせることでトレードの精度が上がる

というメリットを享受することができます。

非常に単純なインジケーターなので、初心者の人でも扱いやすいので、「右も左も分からない(汗)」というような人はとりあえず移動平均線から入ってみることをパワープッシュいたしまっす!!

ほんじゃ、今回もいってみよ!!

移動平均線ってなんじゃい?!

移動平均線とは、過去一定期間の終値の平均値を線で結んだものです。

チャート上に表示させることにより、今現在の状況が上昇なのか?下降なのか?持ち合いなのか?を視覚的に捉えることができます。

赤い移動平均線に注目!

図で見ても分かる通り、現在のトレンドが上昇なのか、下降なのか、それとも持ち合いなのか、を視覚的に捉えることができると思います。

移動平均線は3種類

移動平均線には次の3種類があります。

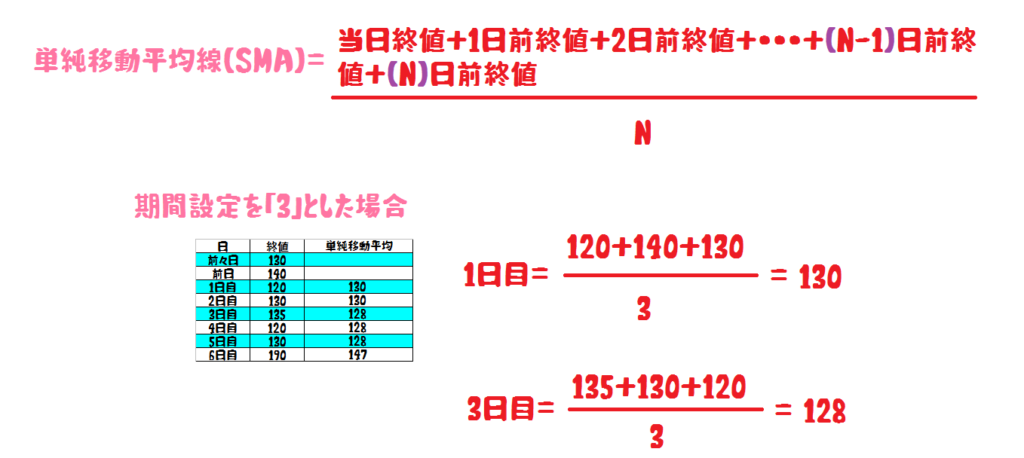

単純移動平均線(SMA:Simple Moving Average)

読んで字のごとく、単純な移動平均線です。一定の期間の終値の平均を表示させたものになります。

期間設定を「3」で計算した場合の単純移動平均は

1日目=(120+140+130)÷3=130

2日目=(130+120+140)÷3=130

3日目=(135+130+120)÷3=128

という風に計算できます。そして、それらの数値を結んでできた線が単純移動平均線です。

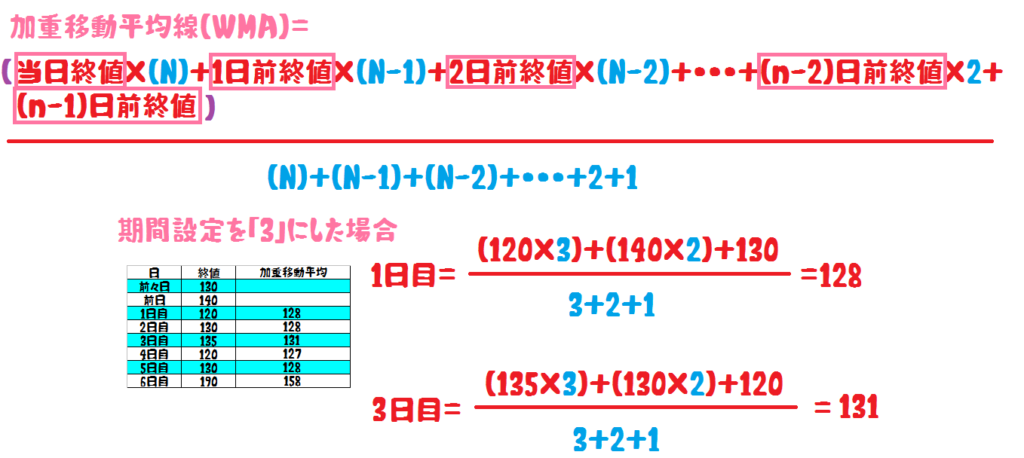

加重移動平均線(WMA:Weighted Moving Average)

直近の値動きに重きを置いた計算方法で算出された移動平均線です。直近であればあるほど、レートに大きい数字を掛けて計算するので、レートに追随する移動平均線のレスポンスがよくなるという特徴があります。

期間設定を「3」に設定した場合の加重移動平均線の計算は以下の通りです。

1日目={(120×3)+(140×2)+130}÷(3+2+1)=128

2日目={(130×3)+(120×2)+140}÷(3+2+1)=128

3日目={(135×3)+(130×2)+120}÷(3+2+1)=131

指数平滑移動平均線(EMA:Exponential Moving Average)

加重移動平均線よりも、更に直近の値動きに比重をかけたものが、この指数平滑移動平均線です。MACDのもとになった移動平均線らしいです。

これも期間設定を「3」にして計算してみましょう。

最初に「平滑定数」という値を計算しておきます。

平滑定数=2÷(3+1)=0.5

1日目は「前日の指数平滑移動平均」が出ていなので、1日目の指数平滑移動平均=「設定期間の単純移動平均」とします。

1日目=(120+140+130)÷3=130

2日目=130+{0.5×(130-130)}=130

3日目=130+{0.5×(135-130)}=133

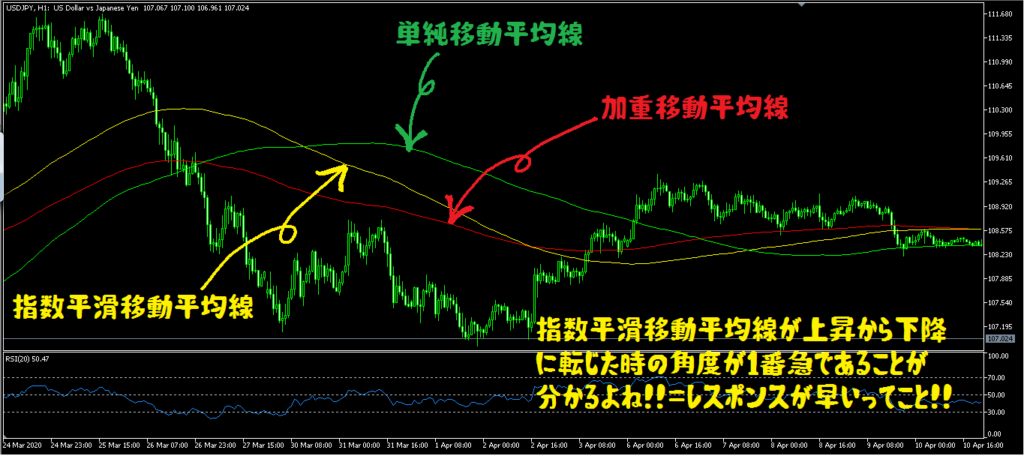

チャートで比較

どうでしょうか?上図は期間設定を「20」にしたものです。

指数平滑移動平均線>加重移動平均線>単純移動平均線の順にレスポンスが早いことが見て分かると思います。

今度は「200」期間で表示してみました。

20期間の時に比べてだいぶそれぞれの移動平均線の動きが顕著になったと思います。このように、

設定期間を大きくすればするほど、それぞれの移動平均線の相違が顕著に現れます。

デメリット

単純移動平均線は、単純に期間設定内の平均でしかないので、急な値動きがあった時に、その直前までの数値が足を引っ張って、レートに追随するのが遅れてしまいます。

逆に、加重移動平均線、指数平滑移動平均線はレスポンスが早いのでダマシが多く発生する可能性が高くなります。(計算表の6日目の計算の数値を見てもらえれば、それぞれのレスポンスの違いが分かると思います。)

ここで問題になってくるのが、「じゃあ、どの移動平均線を使ったらいいの?」ってことなんですけど...

一長一短あるので一概に「これだ!!」ということは言えません。使い慣れたものを使うのが1番いいと思います。

ただ世界では指数平滑移動平均線(EMA)を使っているトレーダーが多いようです。また加重移動平均線(WMA)はあまり使われていないみたいです。

ちなみに私は単純移動平均線を使用していますが、別段不便は感じていません。なので、やはり使ってみて自分が1番しっくりくるということが重要なのではないでしょうか?

設定値

色々な紹介のされ方がされているようですが、共通して出てくる数値は

- 短期…5・21・25

- 中期…50・75

- 長期…100・200

辺りのようですね。

短期の「5」は1週間=5日間ってことでしょうかね。「21」や「25」日は4週~5週稼動ということで、つまりは1ヶ月という意味合いでしょうか。

その考え方でいくと、中期の「75」なんかは3ヶ月、長期の「200」は1年(平日は1年間で240日前後らしいです)を見立てた数字と考えるとしっくりいきますね。

ただこの話に関しては、私が「聞いたことがある」程度の記憶しかなく、正しい情報かどうかは定かではありませんので、信じるか信じないかはあなた次第です!!とは言え、結構なるほどな計算値なのでそういう風に考えてみるのも、悪い話ではないと思います。

知っておくと便利!期間設定おまけ

例えば、短期を5分足、中期を15分足、長期を1時間足として、それぞれの20期間の移動平均線を5分足チャートに表示させる計算方法を知っておくと役に立つ時があるかもしれません。

5分足はそのまま「20」です。15分足は5分足の3倍なので、「20×3」ということで「60」、1時間足は5分足の12倍なので「20×12」で「240」です。

これを5分足チャートに「20・60・240」という設定の3本の移動平均線を表示させることで、5分足チャート上で、5分足、15分足、1時間足、それぞれの20期間移動平均線の位置関係を表示させることができます。

同じように、1時間足チャートに1時間足、4時間足、日足、それぞれの20期間移動平均線の位置関係を表示させたい場合は

1時間足「20」、4時間足「80」、日足「480」という風に設定すればいいわけです。

どの移動平均線の期間設定を選べばいいか迷ってしまった場合は、これを元に自分が知りたい時間足の移動平均線の位置関係を参考に決めるのもいいかもしれません。

また、ただ何となく表示するのではなく「この時間足において、この設定値の移動平均線は何を意味しているのか?」を分かっているとトレードする上で非常に役に立ちます。覚えておいて損はないでしょう。

移動平均線の基本的な使い方

レートが今どの部分にあるのかを捉える

移動平均線を多重表示させることにより、チャートの時間枠を越えて、レートが現在どの部分にあるのかをおおまかに捉えることができます。

上図を見て下さい。私は単純移動平均線を4本表示させています。設定は以下の通りです。

- 白:5SMA

- 赤:20SMA

- 黄:75SMA

- 緑:200SMA

全ての時間足に以上の4本を表示させています。ホントは時間足毎に設定を変えたいのですが、日本のFX会社の分析ツールは時間足毎に移動平均線を設定できないので、以上の4本で固定しています。

また、図のチャートはメタトレーダー5で、いくつもの移動平均線を表示させることが可能ですが、日本のFX会社の分析ツールは大体3本までしか表示できません。なのでそちらの方は5・20・75の3本だけにし、200SMAに関しては、上位足を見ることで対応しています。

さて、ここで話は先ほどの「期間設定のおまけ」のところに戻ります。

5分足240SMA=「1時間足20SMA」という関係が成り立つのでしたね。

また1時間足5SMAは、

1時間=60分 60分×5=300分 300分÷5分=60SMA

とうわけで、1時間足5SMA=5分足60SMAという関係が成り立つわけです。そのように計算していくと、

- 5分足60SMA=1時間足5SMA

- 5分足240SMA=1時間足20SMA

の、ような関係が成り立ちます。

私が使っている75SMA・200SMAと60SMA・240SMAとの間には多少のズレがありますが、表示させてみると、それほど大きなズレではありません。

以上のことを踏まえてもう一度図を見て下さい。5分足75SMAと1時間足5SMA、5分足200SMAと1時間足20SMAの位置関係が大体同じ感じのところで表示されていることが分かると思います。

1時間足と4時間足との間にも次のような関係が成り立ちます。

- 1時間足20SMA=4時間足5SMA

- 1時間足80SMA=4時間足20SMA

下の画像は私がいつも使っている画像なので、ここでも75SMAを使っていますが、80SMAと大して差はありません。1時間足の75SMAと4時間足の20SMAが大体同じ所を通っているのが、ここでも分かると思います。

移動平均線の設定を例で挙げたように対応させることによって、上位足と下位足の見え方を同時に1つのチャートに映し出すことができます。

例えば1時間足の20SMAが築くダウが上昇を見せていても、75SMAが下降ダウの真っ最中なのであれば、4時間足の20SMAダウが下げている、つまり、上位足トレーダーは俄然売りスタンスである、ということが1時間足チャートからもパッと見て判断が付くわけです。

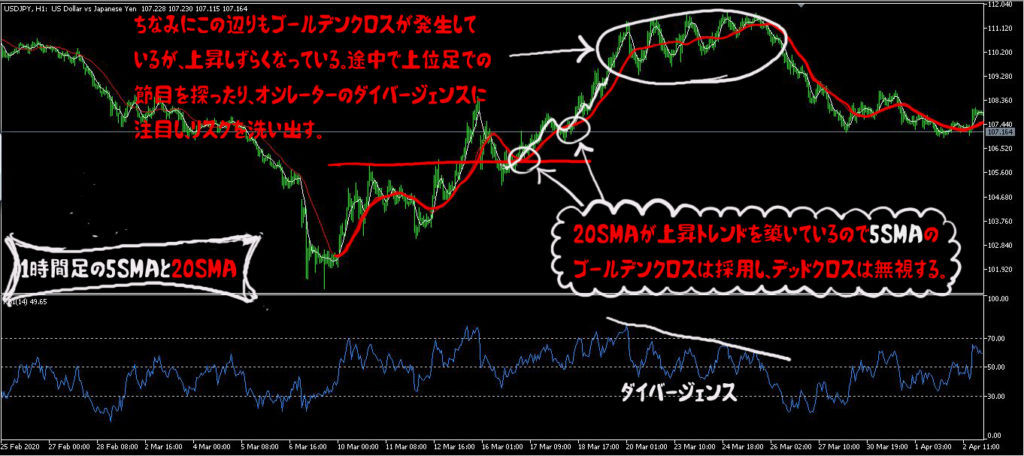

ゴールデンクロス・デッドクロス

移動平均線を多重表示させた時に、

上抜けること…ゴールデンクロス

下抜けること…デッドクロス

と言いますが、一般的にこれはエントリーサインとして紹介されています。

しかし、当然これも全てのゴールデンクロス・デッドクロスでエントリーしていたらえらいことになります。取捨選択が絶対的に必要になってきます。

重要なことは上位足の流れには逆らわないということです。上位足が上昇トレンドならば買いを、下降トレンドならば売りだけを狙うということ、つまり、

ゴールデンクロス…上昇トレンドの時のみ採用

デッドクロス…下降トレンドの時のみ採用

ということです。

上図は1時間足の5SMAと20SMAです。図にも記載してありますが、途中から下落していた20SMAが高値切り上げ・安値切り上げによるトレンド転換を確定させています。

1時間足が上昇トレンドに転換を確定させたので、その後からはその20SMAに対する5SMAのゴールデンクロスを狙っていくという流れになります。

ちなみに図には記していませんが、図の左寄りの局面は20SMAが下降トレンドを築いているので、そちら側は5SMAのデッドクロスを狙っていく方が有利となっていることが分かるでしょう。

グランビルの法則

移動平均線と言えば、切っても切り離せないのがこの「グランビルの法則」でしょう。

グランビルの法則については奥が深い上に、基本中の基本なので、グランビルの法則だけを取り上げた記事が別に用意してあります!そちらをご覧下さい。

注意点

いくら上位足のトレンドに沿っていても、ただゴールデンクロス・デッドクロスしただけでエントリーするのは安易

さきほど、上位足の流れに沿ってゴールデンクロス・デッドクロスを使い分けるように書きましたが、もちろんそれだけでエントリーするのはさすがに安易過ぎます。

ゴールデンクロス・デッドクロスはエントリーのサインのような紹介のされ方をしますが、私の考えでは、サインというよりも、根拠として捉えるべきだと思います。

上図を下の「エントリーの根拠」と照らし合わせながら見て下さい。

- この図全体がまず「グランビルの法則の売りポイント2番」に相当する局面です。中期SMA(75MSA)が長期SMA(200SMA)に対し、収縮し拡散するところで、かつ、中期SMAのダウが高値切り下げポイントでトレンド転換みなし状態になる場面での下げです。

- その上更に、短期の20SMAも同じようなトレンド転換みなし状態にあります。(ちなみに私は1時間足20SMAのトレンド転換みなしには手を出さず、確定を待ってからトレードするようにしています。)

- そこから、20SMAの直近安値をブレイク!(私はここでエントリーします。)

- そのタイミングで20SMAと75SMAがデッドクロスしかけています。エントリー後にちゃんと下げてくれれば、更に20SMAは下向きになり、ひいてはそれに追随して75SMAも下向きに傾いていくことになります。そうなれば、75SMAと200SMAもデッドクロスになり追い風になります。

- 同じようにRSIも直近安値割れのタイミングで50%上エリアから下エリアへと移行するタイミングです。移動平均線同様、下げが始まればより下エリアへの移行が明確になり、トレーダーの目にも売り優勢であることが明らかに分かるように映ることとなるでしょう。

根拠の1~3まではエントリー前に分かっていること、4・5に関してはエントリー後をある程度予測した、根拠というよりかは仮定と呼ぶべきものでしょうか?しかし、下落が少し続けばそうなることが誰でも簡単に予測は付きますし、そうなれば、自分も強気でトレードができるというもんです。仮定から根拠に変わるのもそう遠くはないでしょう。

実際チャートはその後しっかり下げるという結果になっています。

エントリー前にこれぐらいは考えることが必要なようです。というのも、これぐらい考えたトレードの勝率はやはり高くなるという体感を得ているのが正直なとこです。逆にこういうことを深く考えずに、なんとなくチャートの形がこんなだし、イケそうだなぁ...なんてエントリーするトレードは大概負けます。

「このチャートの形がこんなだし...」の例の1つが「ゴールデンクロスしたし...」「デッドクロスしたし...」なのです。

なのでサインとして「発見したらエントリー」ということが、いかに安易過ぎるかということが分かってもらえると思います。

上記のような根拠をエントリー前に用意できると、ほんとに勝率が上がります。また安心してトレードができます。(万が一シナリオ通りにいかなかったとしても、「シナリオ通りではない」という判断ができるので、諦めどころが明確になってくるということも安心に繋がります。)私も最近の目標として、ダウ、グランビル、RSIの3つのエントリー根拠は少なからず用意するように努力しています。

まとめ

- 移動平均線には単純移動平均線(SMA)・加重移動平均線(WMA)・指数平滑移動平均線(EMA)の3種類がある。

- EMA>WMA>SMAの順で値動きに対する反応がよくなる。その分利きがよければよいほどダマシが多くなるデメリットもある。

- 様々に紹介されている中で、共通して出てくる設定値は5・21・25・50・75・100・200である。

- 時間足を意識した設定値にするとチャートを明確に判断しやすくなる。

- 基本的な使い方は、「レートが今どの局面にあるのかを判断しやすくする」「エントリー根拠としてのゴールデンクロス・デッドクロス」「グランビルの法則」などがある。

- 「ゴールデンクロス・デッドクロス」はサインではなく、根拠の1つとして捉えるべきである。

誰でも比較的すんなり馴染むことのできるインジケーターの1つである移動平均線。トレードをやる上ではかなり基礎中の基礎です。しっかり学んで無意識レベルで使いこなせるように練習しましょう。

グランビルの法則は特に人気が高く意識しているトレーダーも多いです。多いということは、その分その通りにワークする可能性が高いということです。そんなグランビルの法則を使いこなす上では、移動平均線は切っても切り離せない存在です。

更には水平ラインや、ダウ理論、他のインジケーター・オシレーターを組み合わせれば、より精度の高いトレードが可能となるでしょう。お互い切磋琢磨して一緒に頑張っていきましょう!

色々経験した上でおススメするFX会社があります!!私なりのおススメの理由があるのでよかったら読んで見て下さい!!※詳細はこちら!!

移動平均線に関してもしっかり載っています!下手な本を読んで、変な理解の仕方をする前にコレ読んで下さい!おススメです!!※詳細はこちら!!

アイキャッチ-150x150.jpg)