つ、ついに...

ダウ理論に手を付ける時が来た!!

チャート分析をする上では、避けては通れんだろうこの理論...今、わき道に入って逃げようとしたそこのあなた!!

ムダムダムダムダムダムダムダムダムダぁぁぁ!!

ダウ理論からは逃げられませんよwww基本中の基本ですからな!!

ただ味方にできれば、最強の友となろう...

ってなわけで、しっかり学習していきましょう!!

ほな、いってみよ!!

目次

ダウ理論とはなんぞや?!

19世紀末に米国のチャールズ・ヘンリー・ダウにより提唱された相場分析理論です。

19世紀末に提唱された理論が、現在でもチャート分析の基礎をなしているわけですから、いかに恐ろしい理論であるかが分かりますよね(汗)

また、株式だけに留まらず、FX、仮想通貨にも通用するわけですから、身に付けないわけにはいきません。

それだけ自分のライバルになる周りのトレーダーもダウを追っているわけですから、疎かにしていれば着いていくことはかなり困難な道のりとなるでしょう。

ダウ理論には6つの基本原則があります。順番に見ていきましょう。

ダウ理論の6つの基本原則

1.価格 (平均株価)は全ての事象を織り込む

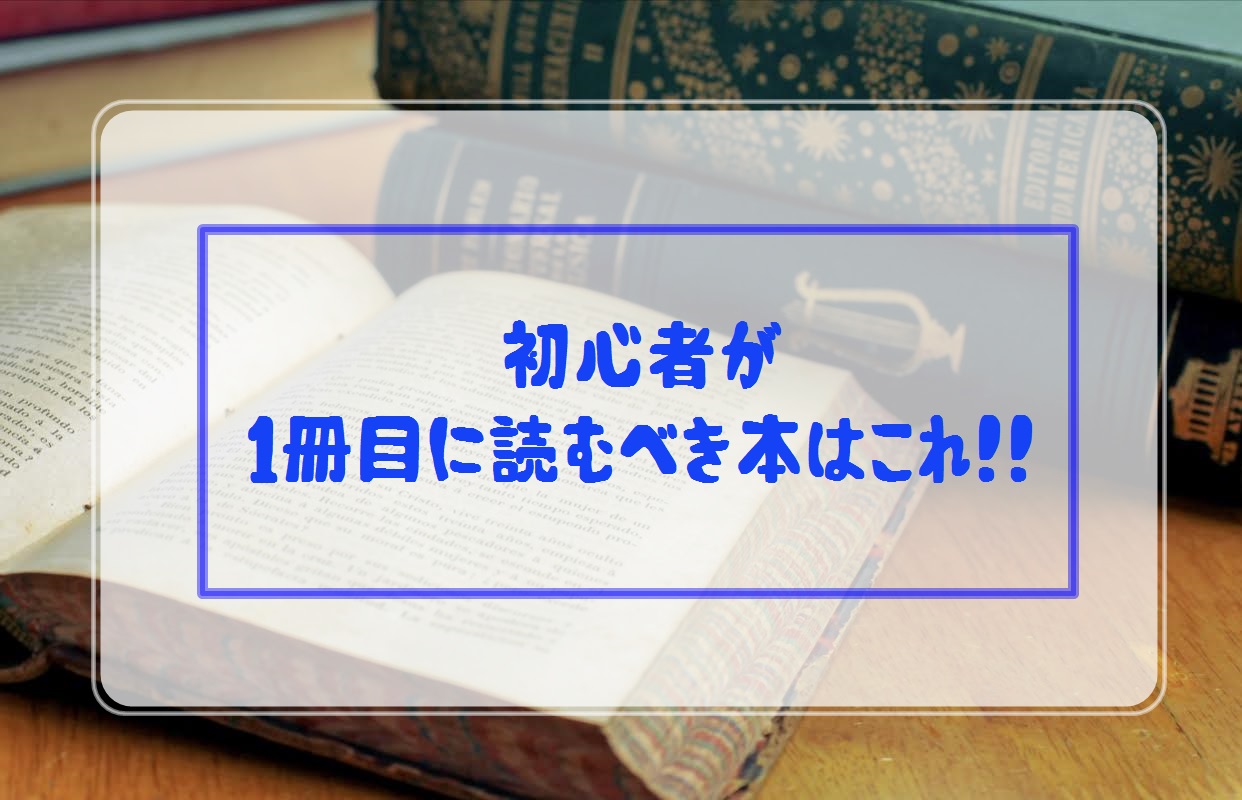

チャート分析にはテクニカル分析とファンダメンタルズ分析があります。

テクニカル分析は普段、私たちが毎日チャートとにらめっこしながら、ああでもないこうでもないと言いながらやってる、あれですね。

一方、ファンダメンタルズ分析というものは、国や企業などの経済状態などを表す指標を分析していくことで今後の値動きを予測していくもので、FXで言えば、米国の新規雇用件数や失業保険申請件数、要人発言などがあります。

どちらかと言うと、チャートからの情報を分析するというよりかは、「どこぞの大統領がこんな発言をしたから、ここの通貨は売られるだろう」とか、「どこどこの国の○○業景況指数がこんなだから買っておこう」など世界のニュース的要素に注目した分析方法になります。

一見、チャートのローソク足の動きには直接関係なさそうなこのファンダメンタルズ分析。重要な発表の後は普段の値動きに比べれば半端ない値動きを見せる時がありますが、そうなるのも実は根本には値動きがあるから。

ファンダメンタルズ分析によって大きく動いたように結果的に見えても、細かくその内容を見てみると「価格(平均株価)が重要な節目にぶつかったからそうなった」ということに終止したりします。

最終的にファンダメンタルズの影響でレートが動いたように見えても、きっかけこそファンダメンタルズかもしれませんが、客観的に見れば価格(平均株価)変動が決済①に火を点け、その火種が更に決済②に飛び火し、一気に大きくレートが伸びるという動きに繋がっているのです。

つまり、全ては結局価格(平均株価)の変動があってこそなのです。

このことは、テクニカル分析がいかに大切かということを私たちに教えてくれています。

2.トレンドは3つに分類される

- 主要トレンド…1年~数年間

- 二次トレンド…3週間~3ヶ月

- 小トレンド…3週間未満

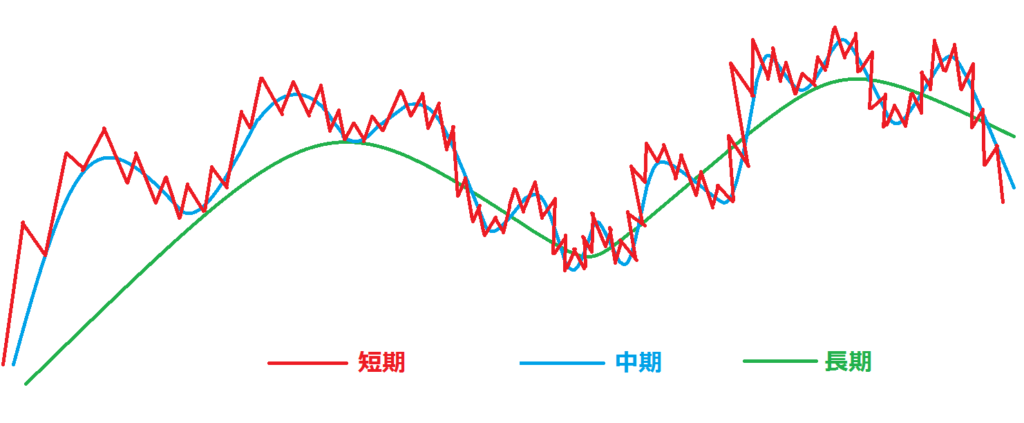

上図を見て頂ければ分かるでしょうか?

大きな長期の波の中に中期の少し小さな波がありますね。更にその中期の波の中にもっと小さな短期の波があります。

このように、1つのトレンドはいくつもの小さなトレンドから形成されています。なので自分が何タイプのトレーダーなのかで、どの波を獲っていくかを意識することはかなり重要になってきます。

最初に紹介した3つのトレンドの期間の数値はダウ理論通りなので、おそらく

- 主要トレンド…月足

- 二次トレンド…週足

- 小トレンド…日足

という捉え方だと思います。つまりスイングトレードを意識した形だと言えるでしょう。

もし、あなたが「おらはデイトレード型だべぇ」ということであれば、

- 主要トレンド…日足

- 二次トレンド…1時間足or4時間足

- 小トレンド…5分足or15分足

と、いう風にトレンドの波を小さくしてチャートを見ていく必要があります。同じようにスキャルピングならば

- 主要トレンド…1時間足or4時間足

- 二次トレンド…5分足or15分足

- 小トレンド…1分足

といった感じで、更に小さい波を意識しなければなりません。

例えば、「日足が上昇トレンド中だからスキャルピングだ!!」と意気込んでも、1時間足や4時間足が調整局面で下げトレンドを築いていれば、どんなに日足が上昇の形を見せていたとしても、1分足で上昇を獲るのは難しくなります。

逆に、数日から数週間の波を獲りにいくスイングトレードをしようとしているのに、1時間足が切下げたからと言って手仕舞いしていては、大きな波を獲ることはできません。

今レートが「どのトレンド」の、「どの局面」にあるのか、そして自分が「どの部分を獲りに行こうとしているのか」を考える上で非常に重要な考え方になるので、慣れるまでこの3種類のトレンドに注意を払いながらチャートを分析するようにしましょう。

3.主要なトレンドは3つの段階から形成される

主要なトレンドは3つの段階から形成されているというものですが、これに関しては主要トレンドのみにとどまらず、全てのトレンドに言えることです。

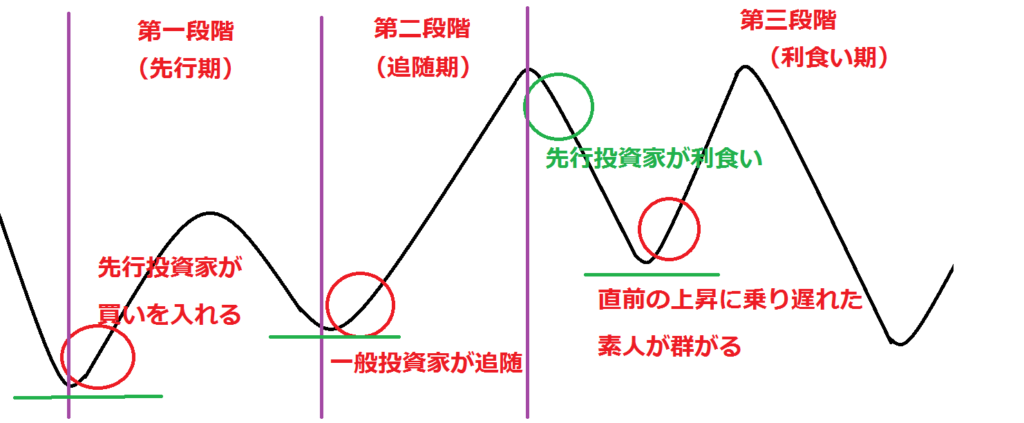

第一段階…先行期

市場価格が底打ちし、悪材料も出切った状態で大口投資家が早期に買いを入れていく段階です。底値圏で上下し、トレンドの動きが読めない段階にあるので、私たち一般投資家が参入していくのは非常に難しく、至難の業と言えます。

第二段階…追随期

第一段階である先行期を受けて市場価格が上昇し始めている状況です。一般投資家がこの動きを見て徐々に参入していきます。1番トレードしやすい場面は、この第二段階の「追随期」であると言えます。

第三段階…利食い期

市場価格が十分に上昇したのを見て、先行期に買いを入れていた投資家が利食いを始める段階です。依然として上昇局面にはありますが、上昇する値幅は小さくなっています。いわゆる「バブル」の状態がこの段階です。

4.平均は相互に確認されなければならない

複数の平均的指標がある場合、それらに同じシグナルを確認できなければ、明確なトレンドとして認めることはできないという考え方です。

ダウが活躍した時代のアメリカでは、工業製品の生産が盛んになるにつれて、その製品を輸送する鉄道が整備される時代でした。工業製品の、好調・不調は即座に鉄道業にも影響を与える相互の関係にあったのです。

同じように、ダウ・ジョーンズ平均株価は、翌日の日経平均株価影響を与えたりしますし、ドル円の動きにも連動したります。ドル円とユーロ円のように相関性のある通貨ペアも連動したりするので、トレンドを捉えるのに参考になるかもしれません。

5.トレンドは出来高でも確認されなければならない

- 株価と出来高が上昇…トレンドが本物である

- 株価が上昇、出来高が減少…弱い上昇トレンド・ダマシの可能性も

- 株価と出来高が減少…本物の下降トレンド

- 株価が下降、出来高が増加…弱い下降トレンド、ダマシの可能性も

株価と出来高が同じ方向を向いていればトレンドは強くなり、逆に出来高が株価に伴わなければトレンドは弱くなるということです。

FXでは出来高という概念が存在しないので、出来高の代わりにオシレーターで代用するといいようです。

オシレーターとレートの向きが一致していればトレンドが強く安心して持っていられますが、不一致の場合は少々危険が伴います。そうです。トレンドとオシレーターの不一致=ダイバージェンスですね!!

よって、ダイバージェンス中に追随するということは、この基本原則の5番に反した売買行為となります。

6.トレンドは明確な転換シグナルが発生するまで継続する

- 上昇トレンド…安値切上げ、高値を更新し続けている限り継続

- 下降トレンド…高値を切下げ、安値を更新し続けている限り継続

この継続条件が崩れない限り、トレンドは継続します。逆を言えば、

- 上昇トレンド…高安値、両方の切下げ

- 下降トレンド…高安値、両方の切上げ

と、いうことになります。図で見ていきましょう。

下降トレンドから上昇トレンドへの転換について考えてみます。

①の時点ではトレンド継続条件が崩れていない為、まだ売りが入る可能性が十分にあります。

②で安値を切上げることで、トレンドが転換したとみなすことができます。

ただ確定ではないので注意して下さい!あくまで仮定です。

トレンド転換とみなすことで、一般のプロの投資家が先行投資家に追随するように買いを入れていきます。仮定の域は越えないので、値動きが荒れやすかったり、持ち合いになったり、もちろん再度切下げてしまったりします。よって、余裕をもった損切り設定にするか、細かく損切りしていくしか方法はありません。

しかし、その分早く入ることになる為、損切りを狭くする(損切りは直近安値の下に置くのが通例)ことができ、利幅も大きくできるというメリットがあります。そしてプロとそうでないトレーダーの違いは、この段階から入ってもしっかり伸びるトレンドを掴めるか否かにあるようです。しかも、ダメだと判断した場合はしっかりと損切りできる。私もそんなトレードを目指していますが、依然できていなのが現状です(汗)

そして①の高値をブレイクする、③の段階でめでたくトレンドの転換が確定します。

③でブレイクアウトした時にエントリーしてしまうと、損切り設定が②の下になってしまいます。なので③のブレイクアウト後に下位足でのリターンムーブを確認してからエントリーできれば、損切りを小さくすることが可能となります。

直近高値①のラインがレジスタンスラインからサポートラインに変わり支えられて、⑤の局面で新たに買いが入ります。更に⑥で直近高値の④をブレイクすることでトレンド継続が確定です。ちなみにこの一連の動きが続く限りトレンド継続です。

⑦は日足の節目などの強力なレジスタンスラインなどで、先行投資家やプロトレーダーが利確するラインです。多めに利確が入ったのでしょう。直近高値④がしっかりサポートしきれず⑧のラインまで少々割り込んでしまいました。

この動きを見て、「あれ?そろそろ終わりかな?」という空気感が全体的に広がります。これを受けて上昇しきれず⑨の辺りで反転下落に繋がってしまいましたとさ。

上昇トレンドから下降トレンドに転換する時は、以上の説明の真逆となります。

まとめ

- 19世紀末から現在まで続く、テクニカル分析をする上で避けては通れない基礎中の基礎である理論である

- 6つの基本原則から構成される

- 1.株価(平均株価)は全ての事象を織り込む

- 2.トレンドは3つに分類される

- 3.主要なトレンドは3つの段階から形成される

- 4.平均は相互に確認されなければならない

- 5.トレンドは出来高でも確認されなければならない

- 6.トレンドは明確な転換のシグナルが発生するまで継続する

- 6番めが重要視されがちだが、他の5つも重要なのでしっかりと学習すべきである

いかがでしたでしょうか?

冒頭でも触れましたが、19世紀末から続いているという事実が、いかにダウ理論が重要であるかを教えてくれています。

テクニカル分析にはさまざまな角度からのアプローチの仕方がありますが、必ずと言っていいほど絡んでくる理論なので、どの手法を使うにしてもほとんどのトレーダーが意識しているでしょう。つまり

それだけ多くのトレーダーが意識しているということは、その分、理論通りにチャートが動きやすい

ということです。

奥が深いので私もまだ完全に身に付けられてはいませんが、プロになるにはこの理論は必須です。お互い無意識レベルで使いこなせるまでしっかり練習しましょう。

この記事を書いた私がおススメするFX会社があります。使っているからこそ分かるメリット、デメリットも紹介します!※詳細はこちら

私が最初にダウ理論にであった書籍がこちら!有機的な説明で理解しやすい良書です!※詳細はこちら